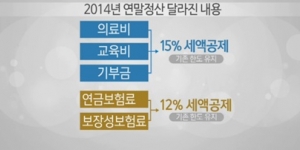

맞벌이 부부 연말정산 절세방법

맞벌이 부부란?

부부가 모두 총급여 500만원 초과(또는, 소득금액이 100만원 초과) 근로자인 부부를 가정한 것입니다

맞벌이 부부 연말정산시 주의할 점

| 공제항목 | 맞벌이 배우자 | 배우자외 부양가족 |

|---|---|---|

| 기본공제 | 총급여 500만원(소득금액 100만원)을 초과하는 맞벌이 부부는 서로에 대해 기본공제 불가능 | 직계존속·직계비속·형제자매 등을 부양하는 경우 부부 중 1인이 공제 가능. (맞벌이 부부가 중복하여 공제 불가능) |

| 추가공제 | 기본공제 대상이 아닌 배우자는 추가공제 불가능 | 부양가족에 대해 기본공제를 신청한 근로자가 추가공제를 적용 받음 |

| 자녀 세액공제 | 본인이 기본공제를 받는 자녀(입양자, 위탁아동 포함)에 대해서 배우자가 자녀세액공제 불가능 | |

| 보험료 세액공제 | 본인이 계약자이며 피보험자가 배우자인 경우, 서로 기본공제 대상자에 해당하지 않으므로 부부 모두 공제 불가능 *다만, 근로자 본인이 계약자이고 피보험자가 부부공동인 보장성보험의 보험료는 근로자 본인이 공제 가능 |

본인이 기본공제 받는 자녀의 보험료를 배우자가 지급하는 경우 부부 모두 보험료공제 불가능 |

| 의료비 세액공제 | 소득이 있는 배우자를 위하여 지출한 의료비는 지출한 본인이 공제 가능 | 부부 중 부양가족을 기본공제 받는 근로자가 부양가족을 위해 지출한 금액 공제 |

| 교육비 세액공제 | 본인이 배우자를 위하여 지출한 교육비는 공제 불가능 | |

| 기부금 세액공제 | 본인이 지출한 기부금은 배우자가 공제 불가능 | 부양가족에 대한 기본공제를 받는 근로자가 해당 부양가족이 지출한 기부금 공제 |

| 신용카드 소득공제 | 가족카드를 사용한 맞벌이 부부는 카드 사용자 기준으로 각각 공제(결제자 기준이 아님) | 부양가족에 대한 기본공제를 받는 근로자가 해당 부양가족의 신용카드 사용금액 공제 |

부양가족 공제 등을 누가 받는 것이 연말정산 절세에 유리한지?

맞벌이 부부는 직계비속 및 직계존속 등 부양가족에 대한 인적공제를 받을 경우 총급여가 낮은 배우자 보다는 총급여가 많아서 높은 세율을 적용받는 배우자가 공제를 받는 것이 연말정산 절세에 유리합니다. 소득세는 소득이 많을수록 높은 세율이 적용되는 누진세율 구조로 되어있기 때문입니다. 다만, 부부가 종합소득이 비슷하거나 한계세율 근처에 있는 경우 인적공제를 적절하게 배분해야 절세가 가능한 경우도 있습니다.

- 그러나, 특별세액공제 중 최저사용금액 조건이 있는 의료비(총급여액 3% 초과)와 특별소득공제 중 신용카드 등 사용금액(총급여액 25% 초과)의 경우 종합소득이 적은 배우자가 지출해야 절세가 가능한 경우도 있습니다.

신용카드 관련

Q. 맞벌이 부부의 신용카드 사용금액은 합산하여 한사람이 공제받을 수 있는지?

- 안됩니다. 연간소득금액 합계액이 100만원(근로소득만 있는 사람은 총급여액 500만원)을 초과하는 맞벌이 부부는 각자의 사용금액을 각자 공제받을 수 있습니다

Q. 맞벌이 부부의 경우, 남편이 기본공제를 받은 자녀의 신용카드 사용액을 아내가 소득공제 받을 수 있는지?

- 안됩니다. 남편의 기본공제를 받은 자녀의 신용카드 등 사용액은 본인(아내)이 공제받을 수 없고, 남편이 공제 받아야 합니다.

자녀세액공제

Q. 맞벌이 부부이고, 자녀의 나이가 13세, 6세, 3세(2022년 입양)일 때 2022년도 자녀세액공제액은?

사례1. 남편이 자녀 모두를 공제받는 경우

자녀세액공제액 = ①+② = 85만원입니다.

① (기본공제 대상) : 기본공제가 적용되는 자녀 중 8세 이상 자녀 수가 1명이므로 15만원

② (출산·입양공제) : 70만원

- 공제대상 자녀가 첫째인 경우 : 연 30만원

- 공제대상 자녀가 둘째인 경우 : 연 50만원

- 공제대상 자녀가 셋째 이상인 경우 : 연 70만원

사례2. 남편이 첫째와 둘째를 공제 받고, 부인이 입양자녀를 공제받는 경우

[남편] 자녀세액공제액 = ①+② = 15만원입니다.

① (기본공제 대상) : 기본공제가 적용되는 자녀 중 8세 이상 자녀수가 1명이므로 15만원

② (출산.입양공제) : 0원

[부인] 자녀세액공제액 = ①+② = 70만원입니다.

① (기본공제 대상) : 기본공제가 적용되는 자녀 중 8세 이상 자녀수가 0명이므로 0원

② (출산.입양공제) : 공제대상 자녀가 셋째이므로 70만원

사례3. 남편이 첫째를 공제 받고, 부인이 둘째와 셋째(입양자녀)를 공제받는 경우

[남편] 자녀세액공제액 = ①+② = 15만원입니다.

① (기본-다자녀공제) : 기본공제가 적용되는 자녀 중 8세 이상 자녀수가 1명이므로 15만원

② (출산.입양공제) : 0원

[부인] 자녀세액공제액 = ①+② = 70만원입니다.

① (기본-다자녀공제) : 기본공제가 적용되는 자녀 중 8세 이상 자녀 수가 0명이므로 0원

② (출산.입양공제) : 공제대상 자녀가 셋째이므로 70만원

보험료 관련사례

Q. 맞벌이부부인 경우, 근로자인 남편이 계약자이고 피보험자가 부부공동인 경우 남편이 보험료 세액공제를 받을 수 있는지?

- 예, 남편이 연말정산시 보험료 세액공제를 적용합니다.

Q. 맞벌이 부부인 경우 본인이 계약자이고 배우자가 피보험자인 경우 보험료 세액공제는 누가 받게 되는지?

- 본인 및 배우자 모두 공제를 받을 수 없습니다. 단, 배우자가 소득요건을 충족하여 기본공제대상자에 해당한다면 배우자를 피보험자로 하는 보장성보험의 보험료는 공제 가능합니다.

Q. 맞벌이 부부의 경우 남편이 자녀를 기본공제대상자로 적용하고, 배우자인 아내가 보험계약자, 자녀가 피보험자인 보험은 보험료 세액공제를 누가 적용 받는지?

- 부부 모두 공제를 받을 수 없습니다.

- 남편은 보험료를 직접 지출하지 않아 공제받지 못하며,

- 배우자는 본인의 기본공제대상자를 피보험자로 하는 보험에 해당하지 않아 공제받지 못합니다.

의료비 관련사례

Q. 맞벌이 부부인데, 남편이 배우자를 위해 의료비를 지출한 경우 누가 공제를 받을 수 있는지?

- 맞벌이 부부가 배우자를 위해 의료비를 지출한 경우에는, 이를 지출한 근로자 본인이 의료비 세액공제를 받을 수 있는 것입니다.

- 진료를 받은 해당 배우자가 의료비 세액공제를 받는 것이 아닙니다.

Q. 맞벌이 부부가 부양하고 있는 자녀에 대한 의료비는 부부 중 누가 공제 받는 것인지?

- 자녀에 대한 기본공제를 받는 자가 지출한 경우에만 지출한 자가 의료비 세액공제를 받을 수 있습니다.

- 만약, 남편이 부양자녀에 대하여 기본공제를 받고, 부인(배우자)이 부양자녀에 대한 의료비를 지출하였다면,

- 남편은 실제 의료비를 지출한 것이 아니기 때문에 공제를 받을 수 없으며,

- 부인(배우자)의 경우 다른 사람(남편)의 기본공제 대상자를 위해 지출한 의료비이기 때문에 공제를 받을 수 없는 것입니다.

교육비 관련사례

Q. 맞벌이 부부인 경우 남편이 자녀에 대한 기본공제를 받고, 아내가 자녀에 대한 교육비 세액공제를 받을 수 있는지?

- 안됩니다. 자녀에 대해 기본공제를 받는 근로자(남편)가 교육비 공제도 받을 수 있습니다.

Q. 맞벌이 부부가 배우자를 위해 지출한 교육비도 세액공제가 가능한지?

- 교육비 세액공제의 경우, 근로자가 기본공제 대상자가 아닌 배우자를 위해 지출한 교육비는 세액공제를 받을 수 없습니다.

월세액 관련사례

Q. 총급여액 7천만원 이하 여부를 판단할 때는 부부의 총급여액을 합산하여 계산하는 것인지?

- 아닙니다. 월세액 세액공제를 받는 근로자 본인의 총급여액만으로 판단합니다.

- 배우자의 총급여는 관련이 없으며, 맞벌이 부부의 경우에도 부부의 급여액을 합산하여 총급여액 요건을 판단하지 않습니다.